大概、どんな人間にも弱点や障害がある。逆にいえば、弱点や障害があるから人間なのである。完璧な人間なんていないし、完璧さなど求めるべきではない。

なぜなら、完璧な存在は神であり。人間は神にはなれないからである。

自分を超える存在を受け入れ、分に与えられた範囲内で精一杯生きていく。

人としての幸せは、それ以上でもそれ以下でもない。

喜びも、悲しみも、苦しみも、楽しみも全ては神の賜物なのである。ありがたく感謝して受けるしかない。

生きとし生きるもの、最期は、死を受け止めなければならないからである。

だからこそ、ただこの時を精一杯生きていくしかない。

資金は、循環させなければならない。

最終的に資金を循環させているのは人である。なぜなら、人は、生産者と消費者を兼ねているからである。つまり、人は、生産と言う入り口と消費と言う出口を担っているからである。そして、労働と言う生産手段を所得に変換し、消費に支出を変換する事で資金の循環を担っている。

生産は、労働力と資本を投入する事で成立する。人は、労働力と言う生産手段を提供する事で所得をえる。所得によって手に入れた「お金」を支出する事で財を消費する。生産と消費を人と言う同一主体が担う事で、「お金」は、循環する。「お金」が効率よく循環する為には、生産と所得、所得と支出が均衡しているかどうかにかかっている。

ただ、問題なのは、生産者と消費者は同一ではなく、所得と支出も同一ではないという点である。

生産年齢人口と消費者、即ち、全人口は一致していない。つまり、限られた人口に所得を分配し、全人口の支出に応えるという図式になるのである。生産年齢人口が偏っている分、所得にも偏りが生じる。それが支出や消費の変更や格差の原因となる。

また、生産された物がすべて消費されるわけではなく、所得の全てが支出されるわけではない。生産されたもので消費されなかったものは、余りとなる。所得の中で支出されなかった部分は、貯金となる。

また、物を消費した後の余りとお金を支出した後の残高とは、同じ性格のものではないという事である。物を消費した後の余りは、一般に不要なものであるが、お金を使った後の残金は、有用な物である。これが重要なのである。

物は、生産から消費へと直線的に流れるのに対して、「お金」は、所得と支出によって循環している。

つまり、物の流れは直線運動であるのに対して、「お金」の流れは回転運動である。

物の流れと「お金」の流れの違いによって市場の仕組みに一定の負荷がかかる事になる。

貯蓄された資金は、投資され資本や負債となってストックを形成する。

現実に「お金」を動かすのは、取引である。取引は、売り手と買い手があって成り立っている。そして、売り買いは一対でもある。売り手がいれば買い手がいる。売り手だけでも、取引は成り立たないし、買手だけでも取引は成り立たない。

売り手と買い手は、一体である。売り手は、買い手でもある。これが「お金」を循環させる。

何が起ころうとしているのか、それを予測する前に、何が起こって何が進行中なのかを見極める必要があると考えます。

昨今、キャッシュフロー計算書は、これまでの損益計算書、貸借対照表に加えて第三の決算書として脚光を浴びていますが、ではなぜ、今キャッシュフローなのか、意外とそれが曖昧なままです。

今なぜ、キャッシュフローなのか、それは、従来の決算書では補足できない資金の流れ、資金の働きがあるからです。

従来の決算書、即ち、損益計算書、貸借対照表では、補足できない資金の流れとは、第一に、資本・負債取引に係る資金の流れ、第二に、資産取引に係る資金の流れ。第三に、損益上の非資金取引、即ち、非貨幣資産、費用性資産、未実現利益、繰延勘定、評価勘定等に係る資金の流れです。

現在、キャッシュフローで問題にされるのは、主として損益上の問題ですが、実際の経済に決定的な影響を及ぼしているのは、資本・負債取引、資産取引に係る部分です。

なぜならば、損益によって作られる資金の大きな流れに匹敵する資金の流れを生み出しているのが、資本・負債取引、資産取引だからです。

そして、資本・負債取引、資産取引は、長期資金の働きを担っていて、ストックを構成しているからであり。また、債権・債務を生み出しているのも資本・負債取引と資産取引です。

資本・負債取引、資産取引によって生じる資金の流れや働きとは何か。

例えば、借入金と借入金の元本の返済、また、資産価値の増減による資金の働きであり。これらは、期間損益上表には現れてこない。辛うじて貸借対照表を構成する勘定の増減として現れるだけです。その為に、何らかの加工をしないと長期資金の働きが補足できないのです。それなのに長期資金働きが、景気の動向に決定的な働きをしている。

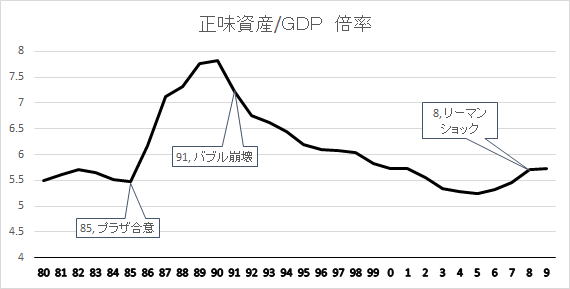

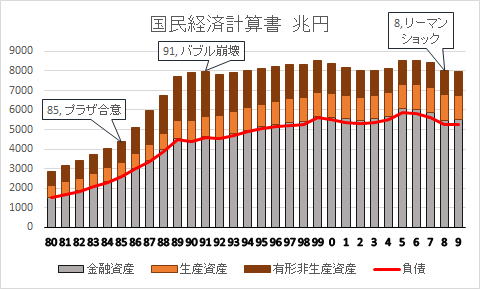

例えば、日本のバブルを考えてみると現在の日本経済の状況が見えてきます。

バブルと言う現象を分析する時、大前提となる事がいくつかあります。

まず第一に、収入の調達手段には、損益的手段と資本・負債的手段があるという点です。第二に、資本・負債的手段による資金の調達と運用は、損益上に計上されないという点です。

第三に、損益上に計上されるのは、資産が費用化された場合と負債から派生する金利といった付加価値です。つまり、ストックがフロー化された時です。

それ以前に、ニクソンショック、オイルショックなどによって高度成長が終焉したという点、ニクソンショックによって円高圧力が市場にかかり続けていたという二点を前提としておく必要があります。プラザ合意によって決定的になった。

プラザ合意によって円高不況になり収益力が低下した、反面、円高は、海外の投資から見て相対的に資産価値の上昇をもたらしたのです。

また、本業で儲からなくなった企業は、資産価値の上昇に伴ってゆとりが出た資金調達力を担保にして資本的・負債手段、金融・資産的手段で本業の収益の低下を補おうとしたのです。

問題は、資本的・負債・金融・資産取引は、損益上に計上されない。つまり、借入金や増資で得た資金は、収益として計上されない。また、借りしれ金の返済も費用として計上されない。つまり、資本・負債取引、資産・金融取引は、損益上には現れず水面下で資金の供給、回収の働きをするのです。

借入金によって得た収入は、損益上には、計上されない。資産価値が上昇した事によって生じた資金の調達力によって損益上に表れない資金が市場に供給される。

ただ、負債・資本的手段で得た資金には、金融費用が掛かる。つまり、損益上に表れない多額の資金から派生する金融費用や償却費によって所得が圧迫を受け、それが限界を超えると経済が成り立たなくなる。サラ金地獄に陥るような事です。

円高によって資産価値が上昇し、円高不況で収益が悪化したのを補う形で負債が累積し、それが、支払金利を増加させ、所得を圧迫するようになる。更に、元本の返済が上乗せされる事で、金融費用の負担に耐えられなくなる。その結果、バブルが弾け、資産価値が急速に下落する。資産価値が下落すると資金繰りがつかなくなり、なおかつ、不良債権が発生する。

故に、借入金によって資金は調達できても収益の改善に結び付かないので、企業は、名目的収益と名目的費用で対応したのです。名目的収益、名目的費用は、実質的な現金収支を伴わない勘定です。

即ち、名目的収益とは、非貨幣資産の益出し、費用性資産(減価償却費等)の過小評価、未実現利益の計上、繰延勘定の調節、評価勘定(棚卸資産の評価基準の変更等)等を指し。そして、名目的費用とは、即ち、減価償却費や資産、資本の評価損、評価益。未実現損失の計上等を指す。これらは、非資金的勘定です。

バブル形成期は、名目的収益によって、バブル崩壊後は、名目的費用によって利益を操作した。その為に、バブル形成時は、見かけ以上に市場に資金が流れ、バブル崩壊後は、資金が流れなくなったのです。

バブル崩壊後見かけ上、収益は、好転したように見えるが、資金を市場に供給しても、供給しても、回収側に流れて実物市場に回らない構造になってしまったのです。

円高で企業業績が悪化しているのに景気がよく。バブル崩壊後企業業績が好転したはずなのに、景気が悪いのは、経済が資本・負債取引に依存しているからです。

最大の問題点は、付加価値に深刻な影響を及ぼしている事です。

資産価値の乱高下によって、債権と債務のバランスが崩れ。

その為に、金利が圧迫を受け、ゼロ金利、マイナス金利と言う事態を引き起こしているのです。この様な事態が続けば金融機関が成り立たなくなる。金融機関が機能しなくなれば、「お金」が経済の仕組みを循環できなくなる。これは市場の死を意味しています。

バブル崩壊以前からつまり、バブル形成時から金融機関は、無理に資金需要を造り出そうといてきた。しかし、それは、実体の伴わない名目的なものであるから実需に結び付かずバブルを膨らませ、また、バブル崩壊後は、反動で資金を市場から吸い上げてしまっているのです。

状況を改善する為には、債権と債務の均衡を取り戻す。つまり、相対的に低下している資産価値を上昇させる事ですが、バブル崩壊のキッカケを作ったような乱暴なやり方をすると今度は反動でハイパーインフレーションを引き起こす危険性があります。余程用心ぶかくする必要があります。根本的な切っ掛けを作ったのが為替であるという事に気を付けなければならない。為替を不用意に操作しようとすると歪みが拡大する危険性がある。この点を十分に留意しておくことが肝心です。

これらの点を踏まえてこの国の未来をどうするかの構想を打ち立て、その上で政策を立てるべきです。

本来、経常的収益で借入金の返済が可能になる様でないと健全な市場の状態は保てないのです。

バブルの背景として為替の変動、資産価値の高騰、収益の低下、金利等が作用している点を十分に留意する必要があります。

今の日本経済の問題は、歪みにあるのです。目先の資金の動きにとらわれていたら物事の本質を見失います。

The Copyright of these webpages including all the tables, figures and pictures belongs the author, Keiichirou Koyano.Don't reproduce any copyright withiout permission of the author.Thanks.

Copyright(C) 2018.11.6.Keiichirou Koyano